10 | 资产配置和风险管理是制胜关键

上节课,我们讲了合约的特征以及训练方法,文末提到了资产配置和风险管理非常重要。如何分配合约和现货的资产比例?只做现货时,如何配置主流币和山寨币的比例?如何平衡收益和风险,有哪些理论依据?本文讲简述资产配置和风险管理。

一、高收益和低风险,鱼和熊掌不可兼得

投资者在实际操作中,总会遇到这样的问题:BTC经过十年发展,市值越来越大,本轮牛市,BTC市值一度超过1万亿美元大关,波动性也越来平稳,越来越接近传统的金融资产。目前BTC还在2万美元附近,即使下一轮牛市上涨到10万美元,距离目前价位也只有5倍的空间。如果资金全部配置BTC,潜在的盈利空间,也变得越来越小。而一波牛市中,经常出现百倍币,如果能够配置一定比例的资金抓住潜力币种,会极大改善收益曲线。

如果投资者只做现货交易,全部资金买入BTC和ETH,比买入山寨币风险要低很多,但是也会限制盈利能力,错过很多热门赛道和潜力币。如果资产全部用来买山寨币,由于山寨币的前景不明朗,不确定性高,潜力大风险也高,资产净值虽然有大幅飙升的可能,但是也有归零的风险。

同样,如果投资者同时持有现货和交易合约,也会面临这个问题。现货相对稳健,但是资金利用率会降低,合约可以放大资金利用率,但是风险很大,一旦仓位使用不当,又可能出现大幅亏损甚至爆仓。

大资金重稳健,小资金重增长。追求稳定性,会降低资金利用率和盈利能力;追求高收益,则伴随高风险。这个时候,投资者该如何进行资产配置,使收益和风险达到均衡呢?

目前市场上,没有太多理论基础,针对单独大类资产的账户,如何进行仓位配置。所以我们参考一些著名的多类资产的资产配置理论,来讨论数字资产账户的仓位配置。

二、标准普尔家庭资产象限图

“标准普尔家庭资产象限图”是目前公认的最合理稳健的家庭资产分配方式。它把家庭资产分成四个账户,这四个账户作用不同,资金的投资渠道也各不相同。拥有这四个账户,并且按照固定合理的比例进行分配,保证家庭资产长期、持续、稳健的增长。

扩展到数字资产行业,可以怎么配置呢?我们可以参考标准普尔家庭资产象限图,根据四个账户的用途,来做一个简单的资产配置类比:

要花的钱:随时可以法币交易的资金,以备突发状况和现实生活中的应急需求,可以配置10%的仓位;

保命的钱:稳定币以及做套期保值的资产,是行情无论涨跌时,你都有余钱可以再度入市的资金,配置20%的仓位;

保本升值的钱:是长期收益账户,这一部分可以配置BTC、ETH以及DeFi挖矿的主流资产,BTC、ETH在过往的牛熊周期中,总能创出新高,所以是可以长期配置的资产,配置40%的仓位;

生钱的钱:可以有一定的风险,可以重点关注每次牛市时热门赛道的头部资产,非常看好的小币种,以及合约类衍生交易,配置30%的仓位。

这只是个人类比,仅作参考,不做投资建议。

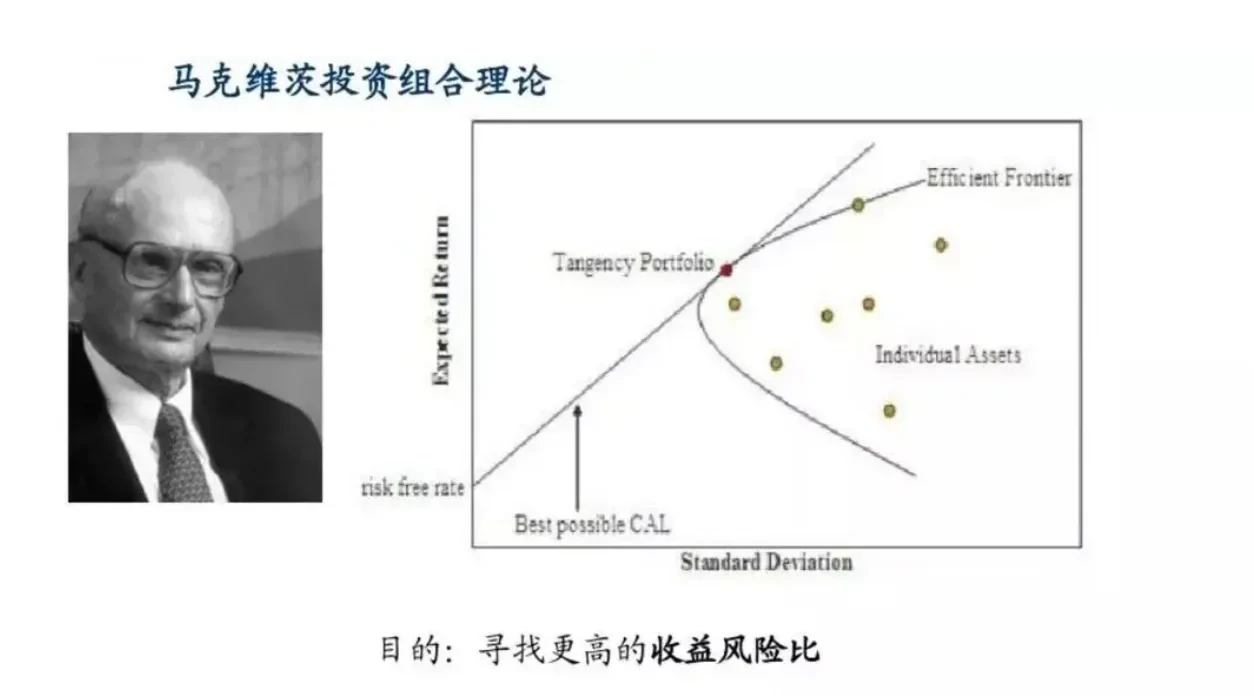

三、现代投资组合理论

现代投资组合理论MPT是Harry Markowitz获得诺贝尔经济学奖的研究课题,有足够的权威性。现代投资组合理论MPT或均值方差分析是一种数学框架,用于投资决策中应该怎样选择收益和风险的组合,以便在给定风险水平下使预期收益最大化。

这条曲线上有一个点,其波动率最低,称之为最小方差点(MVP)。这条曲线在最小方差点以上的部分就是著名的(马考维茨)投资组合有效边界,对应的投资组合称为有效投资组合。

这个解释很学术,但是也要写出来,投资者要知道理论大意。MPT使用历史方差作为风险度量,但是数字资产行业历史很短,很难统计组合中所有资产的历史方差。

MPT可以参考的两种方式如下:

1)双基金理论。不同风险水平的最佳投资组合本质上可以只用两种资产构建,多样化的共同基金和无风险资产。

扩展到数字资产行业就是,无需找到足够多的优质币种,只需要BTC+ETH,和稳定币,就足够了。

2)战略资产配置,包含不同资产类别的组合,这些资产类别具有长期的投资眼光,然后定期重新平衡这些配置。

类比数字资产行业,如果最佳长期配置为70%的BTC+ETH、20%的主流币+热门赛道龙头和10%的稳定币,1周后热门赛道龙头的表现优于BTC+ETH,投资组合调整为 65% 的BTC+ETH,30% 的主流币和热门赛道龙头,5%的稳定币。重新平衡将卖掉部分BTC、ETH,获得的资金和部分稳定币,增持热门赛道币。然后1周后之后再调整。

虽然 MPT对于个人投资者来说有点复杂,但MPT的重要经验可用于提高整体业绩。

四、耶鲁模型

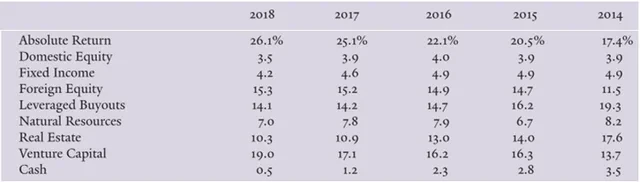

耶鲁大学捐赠基金利用统计技术将投资资产的预期收益、方差和协方差结合起来,使用均值-方差分析来估计各种资产配置备选方案的预期风险和收益情况。

耶鲁大学捐赠基金认为资产配置是投资过程的核心环节,是投资者稳定进行投资决策的基础,并且符合长期政策目标,而择时和项目选择的重要性要随之减弱。耶鲁大学捐赠基金规模从1985年的13亿美元增加到2021年6月30日的423亿美元,足足增长了32.5倍。过去20年平均年化收益高达11.3%。多年来仅在2009年发生过一次亏损,可以说是神一般的记录。

1989年,近四分之三的捐赠基金用于投资美国股票、债券和现金。今天,美国国内有价证券占投资组合的不到十分之一,而外国股权、私募股权、绝对回报策略和实物资产占捐赠基金的十分之九以上。

以2018年度财报为例,投资组合中各类资产占比分别为:绝对收益占26.1%、国内股票占4.2%、国外股票15.3%、杠杆收购14.1%、自然资源7.0%、房地产10.3%,VC 19.0%、现金0.5%。

基金的资金配置在不断调整比重,对比到数字资产行业,

如果把BTC类比自然资源类(矿);ETH类比房地产(商铺);BTC、ETH、稳定币用于DeFi抵押挖矿,作为绝对收益,三者可以配置45%的仓位;

而优质赛道,有大投行加持的头部热门项目,看成比重第二大的VC,可以配置20%的仓位;

国内外股票,可以对比排名前20的主流币,可以配置20%左右的仓位;

杠杆收购,可以对比衍生品交易(杠杆、合约、期权),可以配置15%的仓位。

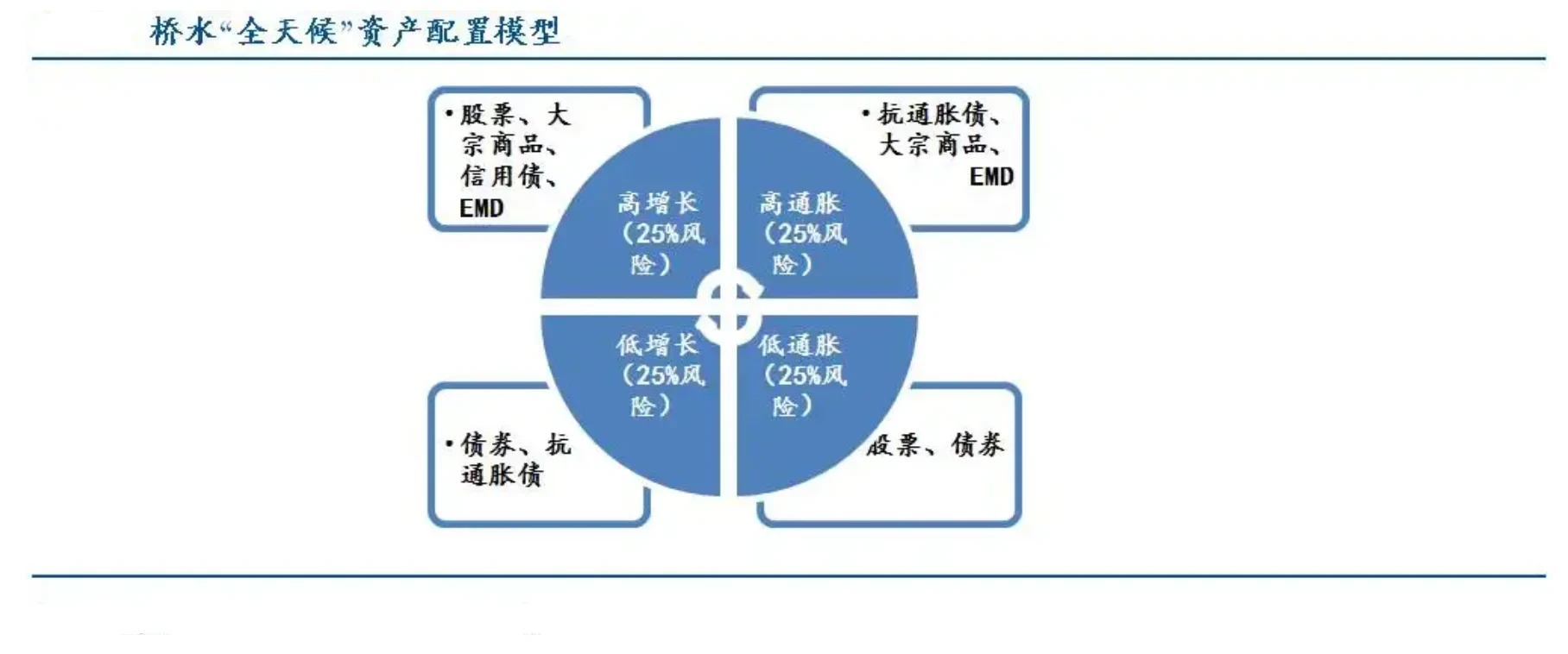

五、桥水基金的全天候模型

全天候模型由全球最大对冲基金桥水基金创始人达里奥提出,桥水基金凭借全天候模型这个理论,在过去10年管理资产以每年25%的速率增长,现管理约1200亿美元资产。

桥水基金的All whether策略并不需要对未来做出预测,其核心在于对各个资产类别平均分配风险;而在不同的增长和通胀环境中,总会有资产表现出色的资产,投资组合永远不会暴露在同一风险因子下。一个资产的收益率很难测算,但风险却相对容易计算。所以在配置各类资产的时候,更重视每种资产背后的风险计量,运用风险平价技术去管理投资组合。

在传统的风险方差理论之下,综合考虑收益与风险,股票会成为投资组合中最大的权重,其中股票(52%)、固收(37%)、RE(8%)、大宗商品(3%)。根据桥水的风险配置理论,平均分配风险后的投资组合自然会增加对债券配置,其各类资产占比分别为固收(58%)、股票(19%)、RE(11%)、大宗商品(12%)。

类比数字资产行业,可以通过总市值看增长状况,BTC市值占比看通胀情况。BTC、ETH、稳定币DeFi挖矿可以作为固收类,配置60%左右的仓位;其余的主流币配置20%仓位;热门赛道和衍生品交易可以各分配10%仓位。

而且调仓再平衡策略告诉我们,要定期回顾你的资产仓位比例情况,然后把涨的多的资产换成涨的少的资产,从而使得他们的相对比例重新恢复初始比例。如果BTC的市值占比大幅飙升,这是可以适当减少账户BTC的持仓,换一些优质的主流币,但是这个时候往往是大熊市,人们总是卖掉其他币种回归BTC,再平衡策略却正好相反,操作很违背人性。

本文简单介绍了四种资产配置的理论和模型,如果投资者感兴趣,可以深度搜索相关模型的知识,深入了解其原理、仓位配置依据以及调仓时的逻辑,然后选择适合自己的一种模型,给账户的仓位配置打下良好的基础。下节课是本次系列课程的最后一节,会对本次课程进行综述,搭建投资体系,欢迎查阅。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。