Wie funktionieren die V3-Liquiditätspools auf OKX DeFi?

Wie funktioniert Market-Making?

Market-Making in DeFi beinhaltet die Bereitstellung von Liquidität für dezentralisierte Börsen (DEXs), z. B. Hinzufügen von Vermögenswerten wie ETH oder SOL in Pools. Im Gegenzug verdienen Sie einen Anteil der Handelsgebühren und tragen so direkt zur Effizienz des Krypto-Ökosystems bei. Market Maker sorgen dafür, dass genügend Vermögenswerte für den Handel vorhanden sind, und helfen so, Preisschwankungen zu stabilisieren. Darüber hinaus ist unbeständiger Verlust ein wichtiges Konzept, das Sie beachten sollten. Wenn Liquiditätsanbieter (LP) Vermögenswerte zu einem Pool hinzufügen, erhalten sie LP-Token, die ihren Anteil darstellen. Beim Verlassen tauschen sie diese Token gegen einen Teil des Werts des Pools um. Wenn beispielsweise ein LP ETH im Wert von 5.000 USD und USDC im Wert von 5.000 USD hinzufügt und der Wert des Pools aufgrund von Veränderungen des Vermögenswertkurses auf 11.000 USD steigt, kann der LP seine Token gegen 11.000 USD tauschen, was einem Gewinn von 1.000 USD entspricht. Angesichts ihrer anfänglichen Investition hätten sie jedoch 1.500 USD mehr verdienen können, ohne Liquidität hinzuzufügen, und das Konzept eines unbeständigen Verlustes verdeutlicht. In diesem Fall ist der Pool-Wert aufgrund der Erhöhung des ETH-Preises um 1000 USD gestiegen. Wenn die ETH-Preise jedoch momentan steigen, haben Sie weniger ETH-Token und weitere USDC-Token.

Wenn Sie also 5.000 USD in ETH halten, sind die Benutzerinnen und Benutzer mit der Erhöhung des ETH-Preises vielleicht besser dran.

Was ist OKX DeFi?

Mit unserem DeFi können Sie alle Ihre DeFi-Investitionen direkt von der OKX Wallet aus verwalten. Es dient als leistungsstarkes Gateway zu 22 Chains und 3000 Investitionen mit 100 Protokollen wie Aave, Curve, Compound, Yearn und Arbitrum. Mit DeFi verdienen Sie Renditen auf Ihre Vermögenswerte, indem Sie Token staken oder DeFi-Protokolle Liquidität zur Verfügung stellen. Unsere DeFi-Schnittstelle umfasst Funktionen, die es einfacher denn je machen, mit DeFi Geld zu verdienen. Dazu gehören Ein-Klick-Staking und CertiK-Bewertungen, die Ihnen helfen zu beurteilen, welche Protokolle optimal zu Ihrer Risikotoleranz passen. Dadurch werden automatisch Möglichkeiten für Sie ermittelt, Renditen basierend auf den Vermögenswerten zu verdienen, die Sie in Ihrer OKX Wallet halten. Kürzlich haben wir auch V3-Pools zu DeFi hinzugefügt, was Ihnen hilft, die Kapitaleffizienz beim Market-Making zu verbessern.

Was sind V3-Liquiditätspools?

Mit den V3-Liquiditätspools können Sie bei der Bereitstellung von Liquidität Preisspannen festlegen, in denen Sie sich engagieren möchten. Das führt zu einer besseren Kapitaleffizienz. Stablecoins wie USDT und USDC sind an den US-Dollar gekoppelt und haben das Ziel, einen stabilen Wert von etwa 1 USD beizubehalten. Aufgrund dieser Stabilität bietet die Bereitstellung von Liquidität für diese Vermögenswerte in einer breiten Preisspanne keine erheblichen Renditen. Eine Verringerung der Preisspanne für die Bereitstellung von Liquidität, z. B. 0,995 bis 1,0005, kann hingegen zu höheren Renditen führen. Dieser engere Bereich stellt sicher, dass Ihre Liquidität effizienter genutzt wird, da sie eng mit dem stabilen Wert dieser Vermögenswerte übereinstimmt. Folglich können Sie Ihre Erträge maximieren, indem Sie sich auf ein bestimmtes Preisband konzentrieren, bei dem Handelsaktivitäten mit größerer Wahrscheinlichkeit stattfinden, wodurch Ihre Liquiditätsbereitstellungsstrategie für eine höhere Rentabilität optimiert wird.

Die Implementierung benutzerdefinierter Preisspannen bei der Liquiditätsbereitstellung bietet mehrere Vorteile, die über die Verwaltung von Preisschwankungen hinausgehen. Zusätzlich zu einer größeren Kontrolle über das Preisrisiko spielen benutzerdefinierte Bereiche auch eine entscheidende Rolle bei der Minderung der Auswirkungen plötzlicher Liquiditätsrückgänge. Mit der Einführung von V3-Pools können Liquiditätsanbieter automatisierte Vermögenswert-Swaps nutzen, wenn sich der Preis der oberen oder unteren Grenzen des festgelegten Bereichs nähert. Diese automatisierte Funktion stellt sicher, dass die Liquidität ausgeglichen bleibt und auf Marktdynamiken reagiert, wodurch die Effizienz von Liquiditätsbereitstellungsstrategien optimiert wird. Durch die dynamische Anpassung der Vermögensallokation innerhalb der definierten Preisspanne können die Anbieterinnen und Anbieter sich besser an die sich ändernden Marktbedingungen anpassen und das Risiko eines unbeständigen Verlustes minimieren. Insgesamt erhöht die Integration von benutzerdefinierten Preisbereichen in Liquiditätsbereitstellungsmechanismen die Stabilität und Belastbarkeit des Liquiditätspools und trägt zu einem solideren und effizienteren dezentralen Finanz-Ökosystem (DeFi) bei.

Wenn Liquiditätsanbieter Liquidität zu einem Uniswap v3-Pool hinzufügen, geben sie an, in welchem Preisbereich sie Liquidität hinzufügen möchten. Im Gegenzug erhalten sie keinen ERC-20 LP-Token mehr, sondern ein NFT, das viel mehr Informationen speziell für die einzigartige Position des LP enthält. Ein LP kann den Pool jederzeit verlassen. Die Prämien funktionieren jedoch etwas anders. Es gibt Pool-Gebührenstufen, die zwischen 0,05 % und 1 % liegen und die Prämien bestimmen, die an die LPs für das Hinzufügen von Liquidität gezahlt werden. Wenn der Preis jedoch außerhalb der vom LP angegebenen Spanne liegt, erhält er keine Prämien. Das heißt, das v3-Modell erfordert einen aktiv verwalteten Ansatz von LPs, die mit volatilen Token umgehen.

Dies geschieht, um die Liquidität des Pools aufrechtzuerhalten und einen unbeständigen Verlust zu vermeiden. Hier sind einige Beispiele:

Falls Sie Liquidität für einen ETH/USDC-Pool mit einem Bereich von 1.000 bis 2.000 USDC pro ETH bereitstellen, werden Ihre ETH in USDC getauscht, da sich ETH 2.000 nähert.

Das Gegenteil passiert, wenn sich der Preis von ETH 1.000 USD nähert. In diesem Fall wird Ihr USDC schrittweise in ETH getauscht.

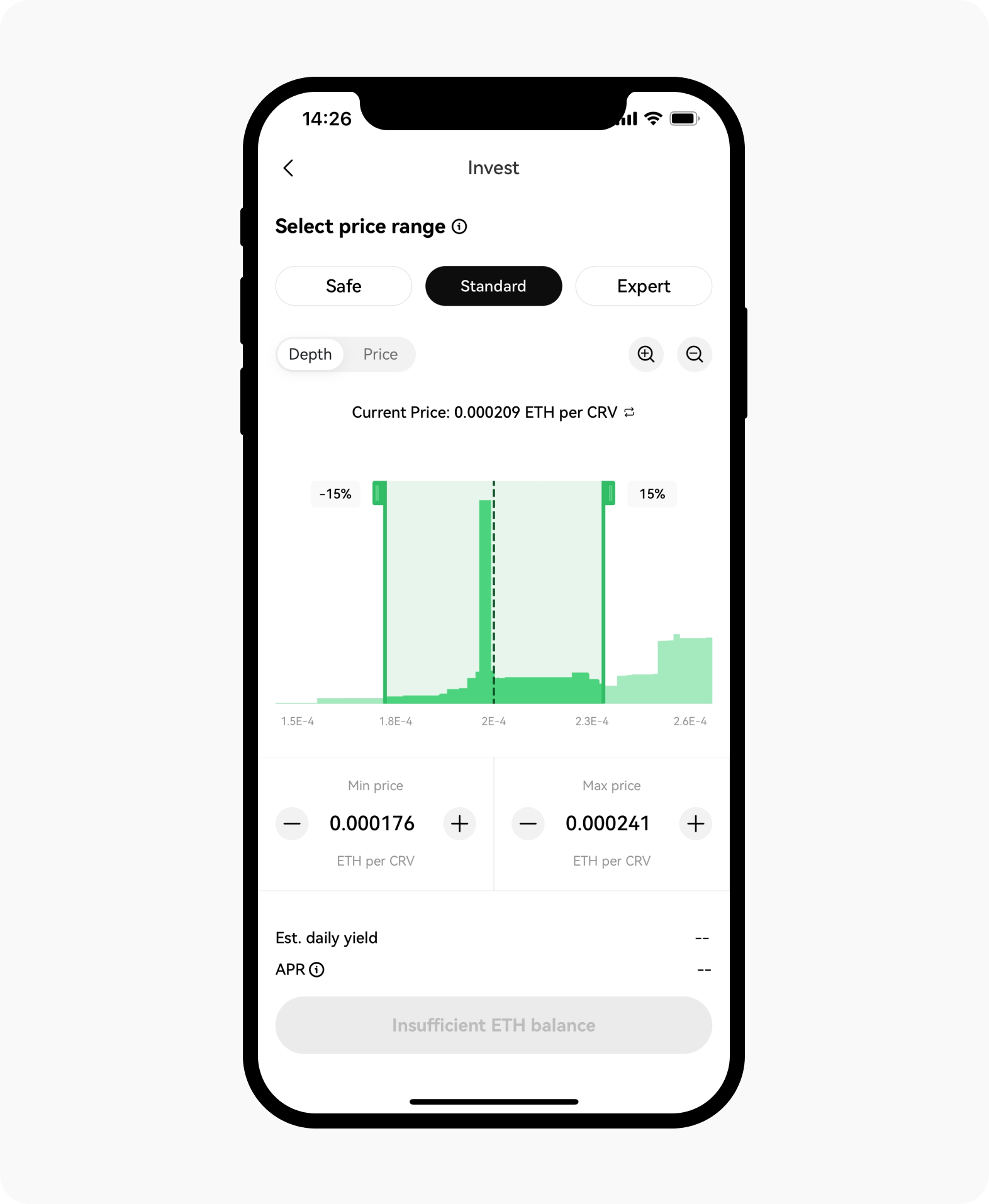

Was sind die vorgeschlagenen Preisspannen?

Auf unserer Plattform bieten V3-Pools dynamisch Preisspannen basierend auf Risiken und Token-Volatilität an. Diese Preisspannen werden in Echtzeit entsprechend der Marktbedingungen aktualisiert, und die Benutzerinnen und Benutzer können zwischen den Preisspannen Sicher, Standard und Experte auswählen. Außerdem haben Benutzerinnen und Benutzer die Möglichkeit, Liquidität für V3-Pools bereitzustellen, und im Gegenzug ein NFT zu erhalten, das ihrer bereitgestellten Liquidität entspricht. Dieses NFT kann dann in LP-Pools gestakt werden, um zusätzliche Gebühren zu verdienen.

Ein Beispiel für Preisspannen für Liquiditäts-Pools mit OKX

Erste Schritte

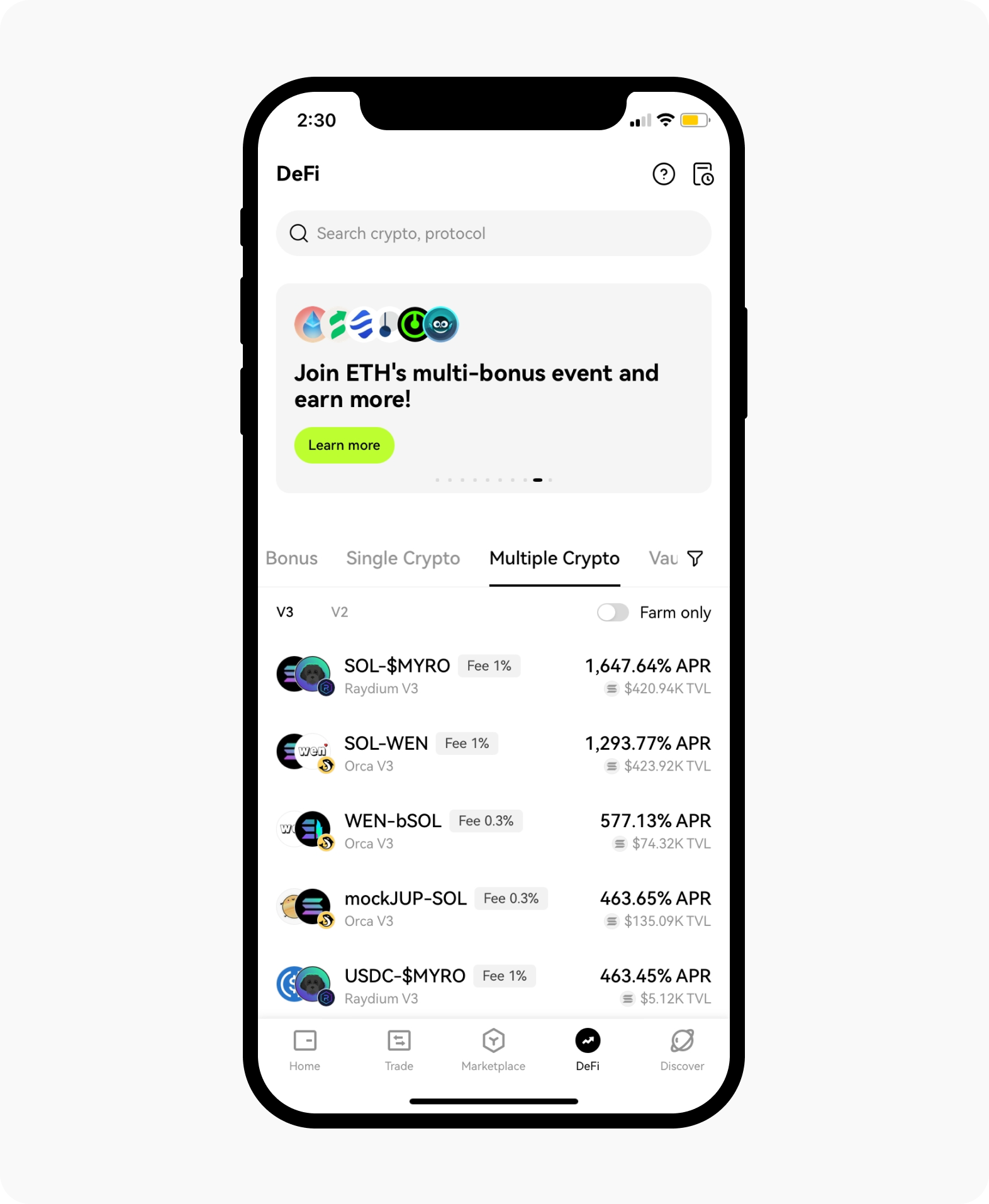

In der App

Laden Sie die OKX-App herunter, wechseln Sie zu Wallet und navigieren Sie zur Registerkarte DeFi

Wählen Sie auf der Startseite Mehrfache Krypto > V3, um Zugang zu den V3-Liquiditätspools zu erhalten

Einfacher Zugang zu den V3-Liquiditätspools in der App

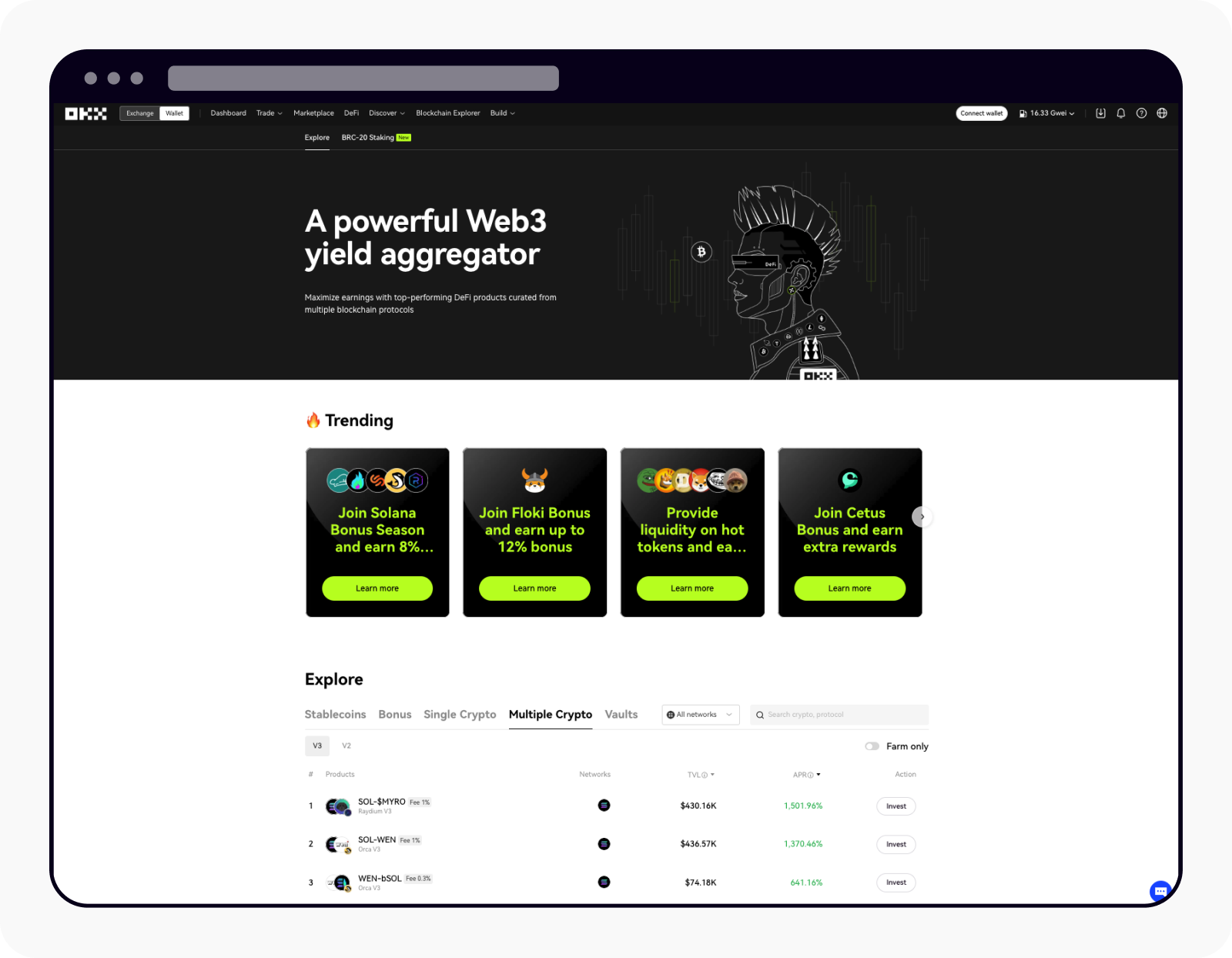

Per Web

Erstellen Sie hier eine OKX Wallet oder lesen Sie hier den Hilfsartikel

Gehen Sie hier zur DeFi-Seite

Wählen Entdecken > Mehrfache Krypto > V3 Zugang zu V3-Liquiditätspools

Greifen Sie auf der Defi-Seite mühelos auf V3-Liquiditätspools zu